Jedną z obowiązujących od 1 stycznia 2018 roku zmian w ustawie o CIT jest podział przychodów na przychody z zysków kapitałowych i pozostałe przychody (osiągane z innych źródeł). Naturalną konsekwencją takiego podziału jest konieczność przypisania ponoszonych przez podatnika kosztów do odpowiadających im źródeł przychodów. O ile w przypadku kosztów bezpośrednich zadanie to nie jest trudne, o tyle w przypadku kosztów pośrednich, których nie można wprost przypisać do konkretnego przychodu, konieczne jest zastosowanie odpowiedniego klucza alokacji. Wprawdzie ustawodawca dodał do ustawy przepis regulujący tę kwestię, jednak jego praktyczne stosowanie może nastręczać podatnikom pewnych trudności. Szczególnie, jeśli osiągają oni dywidendy korzystające ze zwolnienia z podatku (tak zwane zwolnienie partycypacyjne).

Tak było do końca 2017 r....

Do końca 2017 roku powszechnie uznawano, że otrzymane dywidendy, które na podstawie art. 22 ust. 4 i nast. ustawy o CIT stanowiły przychody zwolnione z podatku, nie powinny być uwzględniane w kalkulacji klucza alokacji kosztów pośrednich pomiędzy przychody opodatkowane oraz te nieopodatkowane lub zwolnione z CIT. Podstawą ich opodatkowania jest bowiem nie dochód, lecz przychód. Tymczasem przepisy art. 15 ust. 2 i 2a ustawy o CIT, na podstawie których ustala się klucz alokacji, odwołują się do kosztów uzyskania przychodów, z których dochody (a nie przychody) podlegają opodatkowaniu, bądź są z niego zwolnione lub nie podlegają opodatkowaniu. Taka wykładnia była korzystna dla podatników z czysto ekonomicznego punktu widzenia. Uzyskanie przysporzenia w postaci dywidendy zwolnionej z CIT nie mogło się bowiem przekładać na wyłączenie części kosztów pośrednich z kosztów uzyskania przychodów.

Przykład

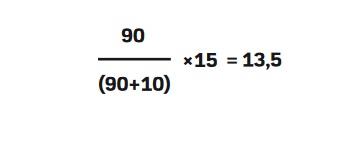

Na podstawie „starych" przepisów, jeśli przykładowo spółka w roku 2017 osiągnęła 90 jednostek przychodów opodatkowanych CIT, 12 jednostek zwolnionych z CIT przychodów z tytułu dywidend, 10 jednostek przychodów z tytułu działalności na terenie SSE oraz poniosła podlegające podziałowi pośrednie koszty uzyskania przychodów w wysokości 15 jednostek, to do kosztów uzyskania przychodów ze źródeł, z których dochody podlegają CIT, zaliczyć mogła kwotę 13,5 jednostek. Przychody z tytułu dywidend zwolnionych nie były uwzględniane w mianowniku klucza alokacji.

... a tak jest dziś

Wraz z wyodrębnieniem zysków kapitałowych (do których zaliczane są dywidendy) i dodaniem ust. 2b do art. 15 ustawy o CIT pojawiły wątpliwości, czy korzystające ze zwolnienia dywidendy powinny być uwzględniane przez podatników w kalkulacji klucza, według którego koszty alokowane są do dwóch źródeł przychodów (tj. z zysków kapitałowych i z pozostałych źródeł). Wspomniany przepis nakazuje bowiem stosowanie ust. 2 i 2a do przypisywania kosztów pośrednich do każdego z tych źródeł.

Wziąwszy pod uwagę aktualne brzmienie przepisów, proces alokacji kosztów pośrednich powinien przebiegać dwuetapowo. Podatnik powinien:

- ustalić na podstawie art. 15 ust. 2 i 2a ustawy o CIT, jaka wartość kosztów pośrednich może być uznana za koszty podatkowe związane z dochodami opodatkowanymi bądź zwolnionymi z CIT (lub niepodlegającymi opodatkowaniu CIT), a następnie

- przypisać tak ustaloną kwotę kosztów uzyskania przychodów do przychodów z zysków kapitałowych oraz pozostałych przychodów.

Kwestią, która może budzić wątpliwości interpretacyjne, jest czy ustalając klucz podziału kosztów dla etapu drugiego podatnik powinien uwzględnić w mianowniku także przychody z tytuły dywidend zwolnionych z CIT.

Co na to fiskus

W wydanej 16 maja 2018 r. interpretacji indywidualnej (0114-KDIP2-3.4010.89.2018.1.MC) Dyrektor KIS potwierdził racjonalne podejście do omawianych przepisów, zgodnie z którym na żadnym z etapów alokacji kosztów podatnik nie powinien uwzględniać przychodów z tytułu dywidend objętych zwolnieniem z CIT.

Co więcej, Dyrektor KIS wskazał także, że w kalkulacji klucza na etapie drugim podatnik nie powinien uwzględniać także innych przychodów ze źródeł, z których dochód nie podlega opodatkowaniu lub jest zwolniony z CIT. Przykładem takiego przychodu jest przychód osiągany z tytułu działalności prowadzonej na terenie specjalnych stref ekonomicznych, z którego dochód (a nie przychód) jest zwolniony na podstawie art. 17 ust. 1 pkt 34 ustawy o CIT. Pozostaje on zatem neutralny dla podziału kosztów uzyskania przychodów między dwa źródła przychodów. Rozumowanie takie jest w pełni uzasadnione – przypisanie kwoty kosztów pośrednich do przychodów zwolnionych bądź wyłączonych z opodatkowania odbywa się bowiem na etapie pierwszym. Przychody, z których dochód jest zwolniony lub nieopodatkowany, nie powinny więc być uwzględniane w proporcji ustalanej w etapie drugim.

Przykład

Jeśli spółka w roku 2018 osiągnie 90 jednostek przychodów z działalności operacyjnej opodatkowanej CIT, 12 jednostek zwolnionych z CIT przychodów z tytułu dywidend („przychody z zysków kapitałowych"), 10 jednostek przychodów zwolnionych z CIT z tytułu działalności na terenie SSE, 20 jednostek przychodów opodatkowanych CIT ze sprzedaży udziałów („przychody z zysków kapitałowych") oraz poniesie podlegające podziałowi koszty pośrednie uzyskania przychodów w wysokości 15 jednostek, to do kosztów uzyskania przychodów ze źródeł, których dochody podlegają CIT, będzie mogła zaliczyć kwotę 13,75 jednostek. Z tego 2,5 jednostki to koszty przyporządkowane przychodom z zysków kapitałowych, pozostałe zaś to koszty dotyczące innych źródeł przychodów.

Wskazana interpretacja potwierdziła więc, że dywidendy objęte zwolnieniem partycypacyjnym także w nowym stanie prawnym powinny pozostać neutralne zarówno dla podziału kosztów pośrednich na koszty związane z działalnością opodatkowaną, zwolnioną lub niepodlegającą opodatkowaniu, jak i dla alokacji kosztów uzyskania przychodów do przychodów z zysków kapitałowych i pozostałych źródeł przychodów.

Autorka jest konsultantem podatkowym w ATA Tax Sp. z o.o.

Podstawa prawna: art. 15 ust. 2 i 2a ustawy z 15 lutego 1992 r. o podatku dochodowym od osób prawnych (tekst jedn. DzU z 2018 r. poz. 1036 ze zm.)