Indywidualne interpretacje przepisów podatkowych pełnią zaskakująco istotną rolę w procesie udzielania zamówień publicznych. Mogą niekiedy pomóc wykonawcom w wygraniu przetargu. Jednocześnie ich stosowanie może wpływać na zachwianie porównywalności ofert i w konsekwencji, zaburzenie zasady uczciwej konkurencji.

Cena to kwota brutto

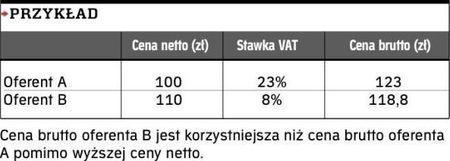

Na gruncie prawa zamówień publicznych (dalej pzp) cena oznacza wartość powiększoną m.in. o podatek od towarów i usług. Zamawiający wskazując w specyfikacji istotnych warunków zamówienia (SIWZ) sposób obliczenia ceny, zazwyczaj wymagają podania przez wykonawców w ofercie ceny netto, ceny brutto oraz wysokości zastosowanej stawki VAT. Niekiedy zamawiający sami podają stawkę podatku, o jaką należy powiększyć wartość netto oferty.

Takie sytuacje należą jednak do rzadkości. Zazwyczaj wykonawcy sami muszą określić właściwą w danym wypadku stawkę VAT. Prowadzi to niejednokrotnie do tego, że w jednym przetargu wykonawcy stosują różne stawki VAT do tego samego rodzaju usług, dostaw czy robót budowlanych.

Obowiązek zamawiającego

Zamawiający, badając oferty złożone w postępowaniu, musi sprawdzić także poprawność stawki VAT wskazanej przez wykonawców przy obliczaniu ceny. Obowiązek ten jest szczególnie istotny w postępowaniach, w których jedynym czynnikiem decydującym o wyborze najkorzystniejszej oferty jest cena.