Ostrzeżenie to dotyczy zwłaszcza takiej sytuacji, w której polscy podatnicy (osoby fizyczne lub prawne), prowadzący działalność gospodarczą w Polsce i osiągający dochody z terytorium Polski, są kuszeni propozycjami oszczędności podatkowych polegającymi na tzw. "przeniesieniu działalności do innego kraju". W tym celu rejestrowane są spółki na terytorium kraju obcego, które nie prowadzą tam rzeczywistych operacji gospodarczych (tzw. "conduit company", "letterbox company"), w których polski podatnik nabywa udziały i poprzez które ma być kontynuowana jego działalność w Polsce, przy czym dochody mają w założeniu podlegać opodatkowaniu wyłącznie na terytorium tego kraju obcego. W tym celu używane są zarówno spółki z siedzibą w rajach podatkowych, jak też podmioty z terytorium UE (np. Czechy, Luksemburg, Wielka Brytania, Słowacja, Cypr, Malta, Holandia, Szwecja) oraz innych krajów europejskich np. Szwajcarii.

Innym wariantem tej optymalizacji jest rejestrowanie spółki na terytorium kraju sąsiedniego w celu nabywania samochodów luksusowych lub sportowych. Samochody te, wyposażone w zagraniczne tablice rejestracyjne, są następnie udostępniane do wyłącznego korzystania w Polsce przez osoby fizyczne, stale przebywające w Polsce (np. na terenie jednego województwa) i będące udziałowcami tych spółek.

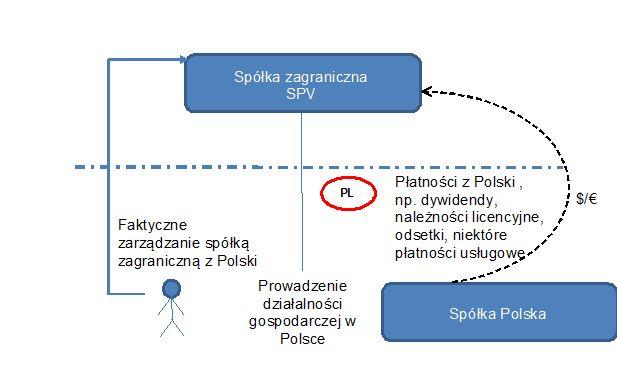

Wydane dziś ostrzeżenie ma zastosowanie również do wielu innych podobnych sytuacji, w których zagraniczne spółki kapitałowe są faktycznie zarządzane z terytorium Polski, a ich rejestracja za granicą służy jedynie stworzeniu pozoru, że działalność prowadzona za ich pośrednictwem nie podlega opodatkowaniu w Polsce. W szczególności dotyczy to transakcji zbycia udziałów/akcji, emisji instrumentów dłużnych, wypłat dywidend, odsetek i należności licencyjnych, a także transakcji handlowych.

Ministerstwo Finansów ostrzega, że tego rodzaju operacje mogą być uznane za agresywną optymalizację podatkową i nie prowadzą do skutecznego wyłączenia opodatkowania w Polsce. Zapobieżenie unikaniu opodatkowania w Polsce może być w takich wypadkach zrealizowane przez władze skarbowe z wykorzystaniem klauzuli obejścia prawa podatkowego lub też poprzez ustalenie miejsca zarządu podmiotu zagranicznego – także w okresie sprzed wejścia w życie przepisów tej klauzuli.