Nowy rok przynosi wiele modyfikacji w przepisach istotnych zwłaszcza z punktu widzenia zakładów pracy. Część z nich odnosi się do rozliczania świadczeń stawianych do dyspozycji załogi lub byłych pracowników.

Lista płac. I/2018

Na szczególną uwagę zasługuje tu podniesienie przez ustawodawcę limitów paru wyłączeń z podstawy podatku dochodowego od osób fizycznych, z których najczęściej korzystają podmioty zatrudniające. Mowa tu m.in. o zwolnieniach z opodatkowania ulgowych usług i świadczeń finansowanych ze środków przeznaczonych na działalność socjalną.

Odrębne zasady

Katalog wyłączeń podatkowych w niektórych przypadkach różni się od zwolnień z oskładkowania, wskazanych w rozporządzeniu ministra pracy i polityki socjalnej z 18 grudnia 1998 r. w sprawie szczegółowych zasad ustalania podstawy wymiaru składek na ubezpieczenia emerytalne i rentowe (dalej: rozporządzenie składkowe). Dotyczy to m.in. dopłat do wypoczynku dzieci pochodzących z innych źródeł niż zfśs, które:

- w całości należy oskładkowywać,

- są wolne od podatku – od 2018 r. do wysokości nieprzekraczającej w roku podatkowym 2000 zł (a do końca 2017 r. – do kwoty 760 zł).

W przypadku rozliczania ww. bonusów wywołujących różne skutki w zakresie należności na rzecz ZUS i zaliczek podatkowych, trzeba uwzględnić bardzo ważną regułę. Przesądza ona o tym, że nie wolno odliczyć:

- od dochodu – składek na ubezpieczenia społeczne,

- od podatku – składki na ubezpieczenie zdrowotne,

których podstawę wymiaru stanowi dochód (przychód) wyłączony z podstawy podatkowej. Tak stanowi art. 26 ust. 1 pkt 2 i art. 27b ust. 1 pkt 1 ustawy z 26 lipca 1991 r. o podatku dochodowym od osób fizycznych (dalej: ustawa o PIT).

Nowe granice ulg dla zapomóg

Na mocy znowelizowanych regulacji, dla zapomóg należnych w przypadku indywidualnych zdarzeń losowych, klęsk żywiołowych, długotrwałej choroby lub śmierci wypłacanych:

- z funduszu socjalnego, zfśs, z funduszy związków zawodowych lub zgodnie z odrębnymi przepisami wydanymi przez właściwego ministra – wprowadzono nielimitowane zwolnienie z podatku (do 31 grudnia 2017 r. funkcjonował tu limit 2280 zł rocznie; art. 21 ust. 1 pkt 26 lit. a ustawy o PIT),

- z innych źródeł niż wyżej wymienione – podniesiono limit zwolnienia z 2280 zł do 6000 zł rocznie (art. 21 ust. 1 pkt 26 lit. b ustawy o PIT).

Z nowym rokiem wzrośnie także limit wyłączenia z opodatkowania zapomóg wypłacanych z funduszy zakładowej lub międzyzakładowej organizacji związkowej pracownikom należącym do tej organizacji – innych niż w przypadku indywidualnych zdarzeń losowych, klęsk żywiołowych, długotrwałej choroby lub śmierci – z kwoty 638 zł do 1000 zł rocznie (art. 21 ust. 1 pkt 9a ustawy o PIT).

Dodajmy, że wolne od składek ZUS (niezależnie od wysokości i źródła finansowania) są wypłacone pracownikom zapomogi losowe w przypadku klęsk żywiołowych, indywidualnych zdarzeń losowych lub długotrwałej choroby (§ 2 ust. 1 pkt 22 rozporządzenia składkowego).

Dla byłych pracowników i ich rodzin – do 3000 zł

Nowe przepisy podnoszą dodatkowo kwotę wolną od podatku obejmującą świadczenia otrzymywane:

- przez emerytów lub rencistów w związku z łączącym ich uprzednio z zakładem pracy stosunkiem służbowym, stosunkiem pracy lub spółdzielczym stosunkiem pracy, w tym od związków zawodowych – z poziomu 2280 zł do 3000 zł rocznie (art. 21 ust. 1 pkt 38 ustawy o PIT),

- na podstawie odrębnych przepisów przez członków rodzin zmarłych pracowników oraz zmarłych emerytów lub rencistów – z poziomu 2280 zł do 3000 zł rocznie (art. 21 ust. 1 pkt 92 ustawy o PIT).

Wsparcie ze środków socjalnych lub funduszy związkowych – do 1000 zł

Jak stanowi art. 21 ust. 1 pkt 67 ustawy o PIT w brzmieniu nadanym mu od 1 stycznia 2018 r., zwolnione z opodatkowania są wartości otrzymanych przez pracownika w związku z finansowaniem działalności socjalnej, o której mowa w przepisach o zfśs, rzeczowych świadczeń oraz otrzymanych przez niego w tym zakresie świadczeń pieniężnych, sfinansowanych w całości ze środków zfśs lub funduszy związków zawodowych – z wyłączeniem bonów, talonów i innych znaków, uprawniających do ich wymiany na towary lub usługi – do kwoty 1000 zł rocznie (wzrost limitu z poziomu 380 zł).

Składek ZUS nie obliczamy z kolei od świadczeń:

- finansowanych ze środków przeznaczonych na cele socjalne w ramach zfśs,

- wypłacanych z funduszu utworzonego na cele socjalno-bytowe na podstawie układu zbiorowego pracy u pracodawców, którzy nie tworzą zfśs – do wysokości nieprzekraczającej rocznie kwoty odpisu podstawowego na zfśs, określonego w art. 5 ust. 2 ustawy z 4 marca 1994 r. o zfśs.

Większa ulga w podatku, pełne składki

Od początku 2018 r. zmodyfikowano również limit wyłączenia z podatku w stosunku do świadczeń, które nie są finansowane z zfśs, otrzymanych od pracodawcy z tytułu objęcia dziecka pracownika opieką sprawowaną przez dziennego opiekuna lub uczęszczania dziecka pracownika do żłobka, klubu dziecięcego albo przedszkola. W miejsce dwóch limitów wynoszących 400 zł na dziecko miesięcznie (z tytułu objęcia opieką dziennego opiekuna, uczęszczania do żłobka lub klubu dziecięcego) i 200 zł na dziecko miesięcznie (z tytułu uczęszczania do przedszkola) ustanowiono jeden limit w kwocie 1000 zł miesięcznie na dziecko (art. 21 ust. 1 pkt 67b ustawy o PIT).

Co więcej, podniesiono też – z 760 zł do 2000 zł rocznie – limit dotyczący dopłat do:

- wypoczynku zorganizowanego przez podmioty prowadzące działalność w tym zakresie, w formie wczasów, kolonii, obozów i zimowisk, w tym również połączonego z nauką,

- pobytu na leczeniu sanatoryjnym, w placówkach leczniczo-sanatoryjnych, rehabilitacyjno-szkoleniowych i leczniczo-opiekuńczych,

- przejazdów związanych z tym wypoczynkiem i pobytem na leczeniu

dzieci i młodzieży do lat 18 ze źródeł innych niż zfśs (art. 21 ust. 1 pkt 78 lit. b ustawy o PIT).

Analogicznego zwolnienia nie przewidują przepisy zusowskie. Oznacza to, że przyznając pracownikom wyżej wymienione bonusy, które są wolne od podatku, ale podlegają oskładkowaniu, należy pamiętać, że:

- podstawy obliczenia podatku nie pomniejsza się o składki społeczne, których podstawę wymiaru stanowi dochód (przychód) zwolniony od podatku na podstawie ustawy o PIT oraz składek, których podstawą jest dochód, od którego w oparciu o uregulowania Ordynacji podatkowej zaniechano poboru podatku (art. 26 ust. 1 pkt 2 lit. b ustawy o PIT),

- podatku nie obniża się o kwotę składek na ubezpieczenie zdrowotne, wyliczonych od dochodu wyłączonego z opodatkowania na mocy ustawy o PIT oraz składek, których podstawę wymiaru stanowi dochód, od którego na podstawie przepisów Ordynacji podatkowej zaniechano poboru podatku (art. 27b ust. 1 pkt 1 lit. b ustawy o PIT).

Przykład

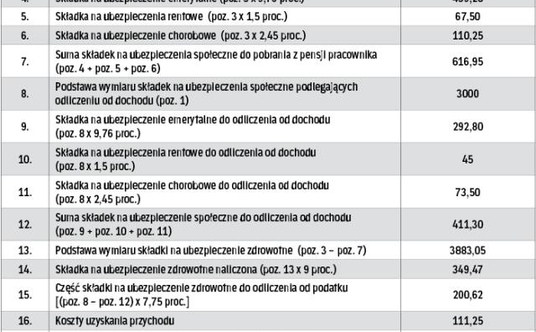

Na koniec stycznia 2018 r. pracownik otrzyma od swojego pracodawcy dopłatę do zimowisk dziecka w wieku 12 lat w wysokości 1500 zł (będzie to pierwsza tego typu dopłata do wypoczynku dziecka uzyskana przez niego w 2018 r.). Ta kwota zostanie sfinansowana ze środków obrotowych. Zimowiska zorganizował podmiot prowadzący działalność w tym zakresie.

Powyższy bonus jest zwolniony w pełnej wysokości od podatku na podstawie art. 21 ust. 1 pkt 78 lit. b ustawy o PIT, ale podlega oskładkowaniu.

W styczniu pracownik otrzyma wynagrodzenie za pracę w kwocie 3000 zł brutto. Uwzględniając fakt, że przysługują mu podstawowe koszty uzyskania przychodów i kwota zmniejszająca miesięczną zaliczkę podatkową (46,33 zł), jego pracodawca obie styczniowe wypłaty powinien rozliczyć jak niżej: